正文

2)A 股市场管制较多,而香港市场市场化程度高。随着两地市场的融合,A股的监管体制将会更多的向港股借鉴。

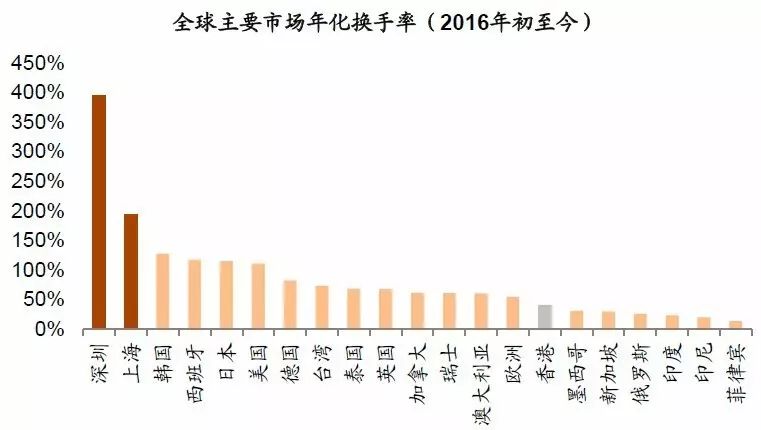

3)A 股外资持股比例有望在未来10 年内从当前1%左右的比例逐步上升至约5-10%的水平,平均每年北向流入A 股的资金约2500-5000 亿元,日均交易量占比达到约2-5%的水平。海外机构投资者占比的逐步上升有望在边际上改变A 股市场以散户为主的投资环境,改变成交频繁、换手率高的投资风格,使得A 股市场更为理性、成熟,并推升市场对衍生品的需求,增强A 股市场的产品深度。

对港股的影响

1)相对A股来说,港股的流动性较低,随着南下资金的流入,将改善香港市场成交不振的局面。

2)南向交易火爆,港股通持续净买入,南向交易成交额已占香港整体市场成交额一成以上。沪港通开通以来,内地投资者通过港股通累计净买入规模已达2500 亿元。5 年内,内地资金在港股持股比例有望增加5-10 个百分点,交易量占比上升至15%-30%。这将极大的改变港股的投资生态和交易风格。

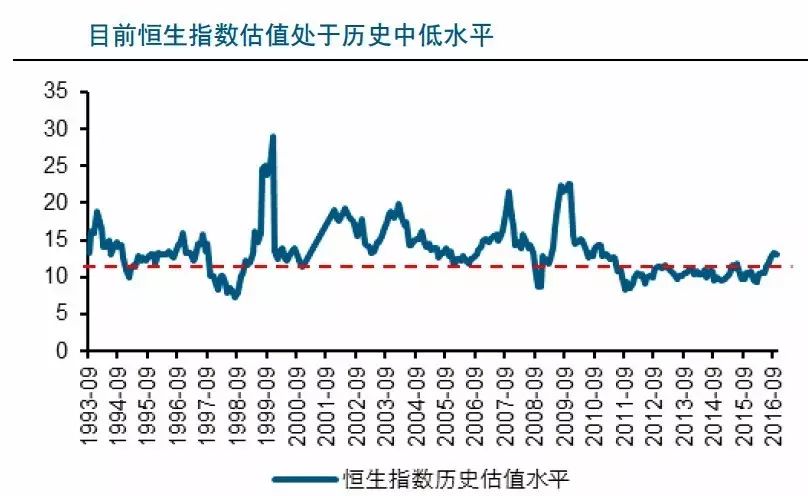

3)目前港股估值仍然较低,对内地投资者有较强吸引力,未来有望形成慢牛格局。

针对港股的

——

1)港股中著名的“老千股”

一些市值偏小的上市公司,大股东及公司管理层通过频繁的融资、市值管理等操作从小股东手上获取利益。其操作手法通常为不断的压低股价,随后向利益相关者以较低价格增发大量股票、或者以较高比例供股以扩大总股本,摊薄小股东权益,再通过合股的方式提升股价,从而可以开始新一轮的市值管理操作,而小股东的权益则在多次股本的扩充和削减后受到严重的损害。“老千股”通常具备这样的特征:公司主营业务常年亏损,长年不向股东分红派息,经常供股和合股等。

考虑到部分恒生小盘指数成分也将成为深港通南向交易的可投资标的,投资者需要细心甄别,防范相关风险。中金公司在其研报《深港通十问》中,筛选出了历史上曾经单天股价波动超过50%、连续两年或以上不盈利和十年内增发过3次以上的港股,供读者参考。

疑似老千股列表:

恒腾网络、中国民生金融、南海控股、华谊腾讯娱乐、华融金控、华银控股、至卓国际、元亨燃气、东英金融投资、中达金融集团、时富金融服务集团、中国矿业、中国核能科技、金山能源、远东控股国际、大中华金融、恒嘉融资租赁、西证国际证券、丝路能源、远见控股、集美国际娱乐、布莱克万矿业、意达利控股、中国三迪、星凯控股、香港建屋贷款、大昌微线集团、中国卫生控股、普汇中金国际、中国基建投资、首都创投、北亚策略、奇峰化纤。

2)现有估值已经反映了深港通开通的预期

在深港通宣布开通前,沪港通一直不温不火。2016年5月之前,南向净流入的资金规模一直在1500亿元以下,但是随着深港通预期的开通,南向流入资金日益火爆。8月宣布政策落实之后,最近一个季度的南向净流入资金规模每月都超过了2000亿元。

目前香港恒生指数2.25万点,比年初的低位1.85万点,已经高了不少。也就是说,现有的港股估值,其实已经反映了政策的利好预期。等到政策正式落地,反而有可能出现短期获利了结的抛售压力。

针对A股的

——

广发证券的陈杰做了一份关于沪港通开通之后的跟踪研究,对现有市场上的部分流行观点进行了驳斥,值得警惕。

1)买入A股高折价股票

两年前,沪港通政策宣布出台的当天,A股上的折价股票普遍都出现了涨停,比如海螺水泥、鞍钢股份、潍柴动力、中国铁建等,全部封顶。投资者对此消息的反映可谓相当灵敏。

但是,两三个交易日之后,这些股票都出现了回落,那些追涨买入的投资者全部被套。在接下来的一年里,越是折价的A股股票表现越差,越是溢价的A股股票表现越好,和当初的市场预期截然相反。

买入高折价的A股这一策略之所以存在风险,在于默认沪港通有助于缩小两地AH股的股价差异,但实际上,沪港通开通两年来,并没有促进两地股票估值的接近。原因在哪里呢?因为沪港通仅仅为两地投资者提供了买卖对方市场的股票通道,但是并不能将已买入的股票进行跨市场卖出。