正文

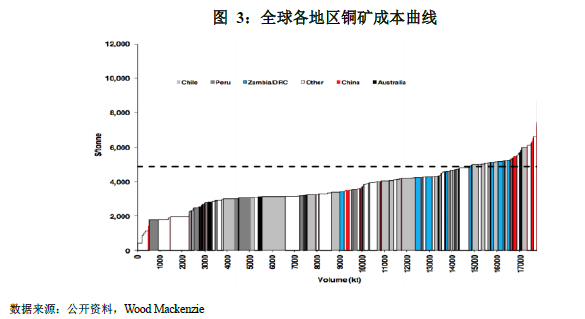

开采成本持续下降。

受近年铜价持续低位影响,全球铜矿企业纷纷大幅削减支出以减低成本,并关闭高成本或低品位矿山。根据十大铜企年报,2016年主要铜精矿企业付现成本在0.9~1.39美元/磅(折合约2000~3100美元/吨),而十大铜企的合计产量规模在全球铜矿总产量占比50%以上,即

一半以上的铜矿产能2016年现金生产成本在3100美元/吨以下

。而根据WoodMackenzie数据,全球铜矿

平均生产成本在4000美元以下,

在目前铜价高于5000美元/吨的情况下,行业内大部分企业拥有较高的毛利空间。由于资源条件受限、矿山品位下滑、持续裁员压力大,叠加油价上涨等因素,预计未来矿山开采成本压缩空间有限。

分区域来看,非洲矿山成本较高,普遍在4000美元/吨以上;智利矿山在近年持续压缩成本的基础上,生产成本已降至3500美元/吨左右的中等水平;秘鲁地区大量新增矿山投产,预计大多矿井生产成本可至3500美元以下的较低水平;而国内主要铜精矿生产企业则受资源条件所限,平均生产成本在3800~4000美元/吨左右。

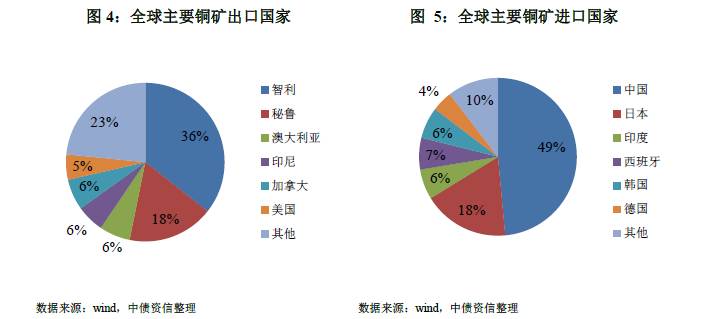

智利、秘鲁、澳大利亚等国家向中国、日本等亚洲国家出口。

由于铜矿资源地区和消费地区的不匹配,在当前世界铜精矿贸易格局中,智利和秘鲁是全球最主要的两大出口国家;中国、日本、印度、西班牙、韩国、德国为主要铜精矿进口国,中国进口量在全球范围占比达

48%

。

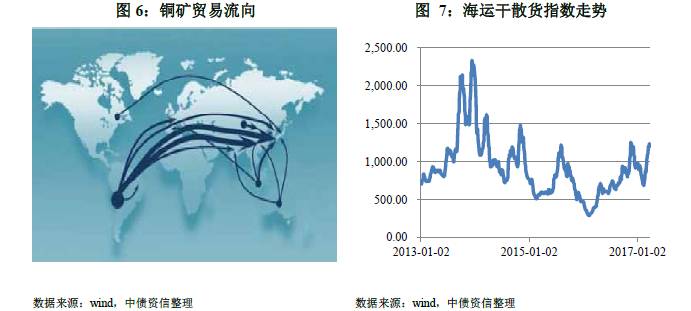

海运费处历史相对低位,涨势难获持续。

受运输路径和运费成本的限制,我国铜精矿进口大多采取海洋散货运输方式,目前从智利、秘鲁等南美国家进口海运费预计在13美元/吨左右;从澳大利亚进口海运费大约在6.5美元/吨左右,具备一定运输成本优势。目前BDI指数仍处于历史相对低位,2016年三季度以来,BDI指数持续回升,同期铜矿海运费的上升增加了一定进口成本。但考虑到上涨驱动因素并非供需关系实质改善结果,随着季节性因素的衰退及经济活动的减弱,BDI涨势可持续能力弱,海运费用持续大幅增长情况难获支撑。

根据公开资料数据,回顾2001~2016年,通过梳理全球铜价走势、铜矿企业新增资本支出以及铜精矿供应量等因素,我们发现三者呈现出显著的相互联动关系。

铜价波动整体呈现“M型”走势。

分阶段来看,

2003年以前

,铜价持续在2400美元/吨以下的区间震荡,期间全球铜企经营困难、矿山产能陆续选择停产,使得铜矿供应持续收紧。后受美国带动全球经济复苏影响,供需面逐渐好转。整体来看,该阶段全球铜矿供需量均处于低位,同期企业投资扩张意愿较低,资本支出处于年均16亿元的很低水平。

2004~2007年

,受全球经济平稳增长、铜精矿供应紧张影响,全球铜市供不应求、库存维持低位,铜价从1680美元/吨左右一路飙升至7100美元/吨,同期在经济发展拉升需求的影响下,铜矿供给量逐年上升,铜企新增资本支出亦开始逐年稳步上升。

2008~2011年

,受次贷危机等影响,2008年10月以后铜价暴跌,曾一度回落至2005年以前的3000美元/吨以下的较低水平。随后在全球经济复苏、中国固定资产投资增长、流动性过剩的支撑下又快速回升,并进一步涨至2011年平均8830美元/吨的历史高位,呈现先抑后扬的“V字”走势。同期,在年均价7000美元/吨以上高位铜价刺激下,全球主要铜企纷纷选择投资扩产,新增资本支出快速升至年均180亿美元,较2001~2006年年均25亿美元左右的支出水平大幅提升。

2012~2014年

,由于之前投资的铜矿项目大量投产,导致2012和2013年铜精矿产量增速分别增至3.9%和8.9%,而中国经济增速放缓、欧债危机爆发等因素,全球需求增速低于供给增速,基本面转弱。铜价由7900美元/吨下滑至2014年的6800美元/吨,但整体价格水平仍处高位。同期,铜矿企业新增资本支出达到年均350亿美元的顶峰。

2015-2016年

,随着2011年后投资的新建项目将迎来集中投产期,成为全球新建及改扩建铜矿投产的高峰期,同时全球经济复苏缓慢,铜价再度下滑至2016年的4900美元/吨的本轮铜周期较低水平。在铜价持续低迷的情况下,2015年全球铜矿企业资本支出已开始明显下滑;

2016年上半年

,随着各大矿山巨头宣布缩减矿山改扩建投资规模并致力于减轻债务负担,全球铜矿企业资本支出规模将进一步下滑。

整体来看,铜价为铜矿企业新增资本支出的先行指标,资本支出要滞后铜价走势1年左右。由于铜矿投资周期较长,往往需要大约5年左右的时间建设投产,因此供需错配使得铜矿企业投资表现出明显的周期性。从近年情况来看,随着铜价攀升至2007年的7000美元/吨的较高水平,2008年起铜矿企业投资开始较大规模的扩张,而随着2011年平均铜价水平达到8800美元以上的历史最高点,

2012~2014年铜矿投资也再一次迎来高峰,但铜精矿供给也进入快速扩张期,精矿供需持续宽松,行业进入较长期的过剩阶段,铜价承压持续下滑,顺周期投资的矿山项目盈利承压。

从资源条件来看,

资源储量方面,

根据国家统计局的数据,截至2015年底,中国铜基础储量为2951 万吨,不足全球总储量的5%。

矿山规模方面,

我国中小型矿床较多,占比分别为9%和88%,大型、超大型矿床少,合计占比仅3%。

资源品位方面,

国内铜矿资源平均品位在0.8%左右,品位大于1%的铜储量约占全国铜矿总储量的35%,大型铜矿中品位大于1%的仅占约13%。

开采条件方面,

国内超过80%的铜矿储量需地下开采,开采技术相对复杂;部分赋存条件较好的露天开采矿山地处青藏高原、云贵高原等气候条件较差、基础设施薄弱的地区,开采及运输难度同样较大。综合来看,国内铜矿资源禀赋较差,使得中国铜矿开采企业普遍单体规模小、生产成本高。