正文

想学习房地产与现代金融实操在读学生和老师

想了解房地产、资产证券化等现代金融人士

四、课程反馈

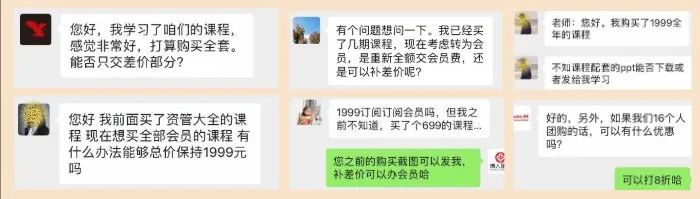

本系列课程推出以来,受到了所有学员的一致好评。不少学员学习了单个系列课程后选择继续转为会员。

五、课程大纲

第一,

通过深入剖析房地产开发的全部流程,了解房地产企业在不同阶段的融资需求,以及介绍当前国内金融机构针对不同需求提供的融资解决方案。

第二,

从融资方式和资金来源两个维度构建房地产融资分析矩阵,对所有地产融资进行分类。

矩阵利用现代金融工程学的现金流抽象分析工具,理解各类形式地产融资的本质,同时介绍国内金融市场资金来源的现实状况。

借助分析矩阵,学员可以面对各类复杂情况,迅速摸清地产企业融资需求,并且针对性提供具备可操作性的解决方案。

第一,

在课程里,我们以一个典型的房地产项目案例,展开可行性分析。

把可行性分析的主要重点放在项目的财务测算上,对于案例中的各项因素进行详细讨论。

第二,

在详细分析多家地产企业的财务测算报告的基础上,

提炼出静态模型和动态模型。

课程内容是从融资方的视角而非地产企业财务人员的视角来进行的,只抓主要因素,简便易懂和快速,相对忽略细节。

第三,

课程简单介绍了房地产项目税的两个主要类别:

土地增值税和增值税。

尤其是对于并购类项目,土地增值税对于财务状况的影响很大。

第三部分《地产的真股权基金:操作模式与发展前景》

首先

,我们简单介绍了理解中国地产行业的基金模型,模型认为,中国的地产企业本身就可以看作是一个杠杆化运作的权益型地产基金,而从事地产融资的房地产信托可以看作是抵押型地产基金。地产股权基金的发展和房地产企业的发展高度相关。

然后,

我们分析了从2019年的23号文到2020年的央行“345”新规,这些政策限制了房地产企业的杠杆运作,从而为地产股权基金的发展提供了机遇。

最后

,我们结合一个具体的案例,分析了股权基金运作与融资类信托产品的区别及运作特点。很多相关内容已经体现在整体课程的其他部分。

第一,

2019年,中国的经济走势相对疲软,三驾马车的表现都差强人意。

市场原本的预期是:

货币政策和金融监管,会根据这种经济形势进行调整,出现一定程度的放松。

然而:

无论是央行的货币政策执行报告还是相关监管部门的非正式表态,都没有出现松动的迹像。

随着23号文的出台,市场关于政策的预期已经明朗:

结构性去杠杆的政策仍将持续。

对于地产而言,融资形势相比2018年没有改观,可能将会迎来最困难的时刻。

第二,

本部分课程详细分析了2019年经济金融形势、解读23号文政策关于对商业银行和信托地产金融的限制,并详细讲解了地产前端融资的创新模式。

第五部分《房地产信托融资:

市场形势、操作模式与案例分析》

第一,

课程详细介绍了房地产信托的市场形势与业务现状

。

结合现代金融理论和美国REITs模型,对于中国的房地产信托进行分析,认为房地产信托是一种中国特色的REITs,是美国20世纪70年代流行的抵押型REITs的特殊类型。

美国REITs的发展,为中国的房地产信托发展提供了经验借鉴及指出了方向。

第二,

通过具体的案例,对当前房地产信托在

股权投资、前端融资、并购融资、开发贷款融资、结构化融资

等方面的8种代表性的交易结构,进行详细分析。

相关操作模式可以直接应用于当前的地产融资实践。

第六部分《房地产的银行开发贷、并购贷、按揭贷及经营性物业贷》

第一,

全面介绍了目前商业银行在房地产金融领域的发展现状。

结合“强监管”和“去杠杆”的政策,分析商业银行的业务形势与发展前景。

第二,

结合具体操作案例,系统的介绍

商业银行的开发贷款、并购贷款、按揭贷款、经营性物业贷款等产品的实务操作

。