正文

除此之外,战略合作也对其跨越式发展提供动力。西蒙一方面开始了持续有针对性的行业并购,另一方面不断的调整其经营策略,进行战略性的合作。

⑴大规模的收购,扩大规模

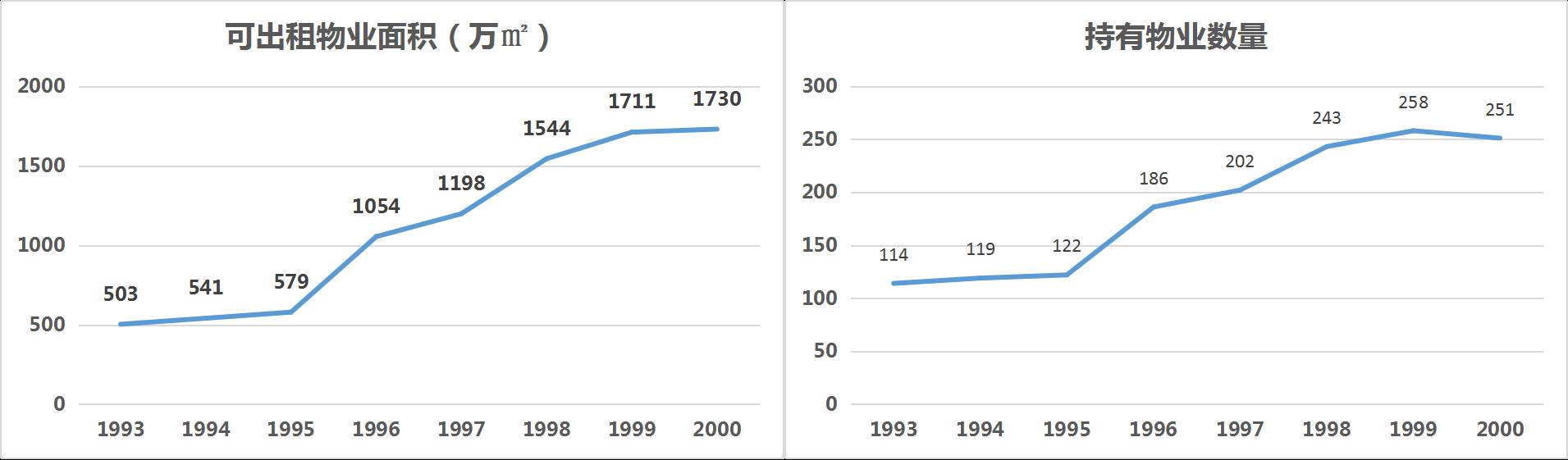

西蒙自从1993年上市以来,只有1994年和2000年没有进行收购,在其他的年份都进行了并购,西蒙通过并购获得的增长占全部成长动力的70%-90%。目前,不论从外在规模上,还是内在经营结果上,都基本形成西蒙集团以绝对领导地位,一些比如GGP、Kimco(KIM)、和Macerich(MAC)为追随者的行业竞争格局。在90年代,SPG公司有三处核心的具有决定性意义的并购:

①1996年集团收购了DeBartolo Realty,这使得重组后的Simon集团拥有111个地区性商业中心,占美国7%的商业地产市场份额,成为北美最大的上市零售地产商。

②1997年,Simon集团又收购了马塞诸瑟州一个私人商业信托The Retail Property trust,使其资产又增加了10个购物中心和一个社区广场。

③1998年,Simon与Corporate Property Investors达成协议,西蒙以59亿美元(包括继承的债务)的代价将CPI收入囊中,由此增加17个区域购物中心、2座写字楼、1个社区中心、还有6个合资的区域购物中心的部分权益,共计118万平方可出租面积,占当年总可出租面积的7%。

那么,西蒙在选择并购目标的时候,主要会考虑哪些因素呢?西蒙主要会从以下几个方面进行严谨的评估:回报率、增加净资产、增加现金流。一般是评估

建筑物本身的价值、土地的价值、现有租约下的市场价值等。

现有租约下的市场价值主要是考虑该物业在市场上是否具有竞争优势,主要会从租金和出租率等指标来看。

可以看出,西蒙的高速发展与其持续性的并购战略有着十分重要的关联。这几起并购都被很好的执行和整合到了原有的业务中,而整合具有

风险小,收益高,具有规模效应

的特点,对集团整体业务的发展发挥了巨大的推动作用。另外这几起并购也使得西蒙公司在纽约,芝加哥,洛杉矶,波士顿等一些主要的大都会市场具有更强的竞争地位。至此,西蒙地产成为全美最大的商业地产商,在行业内的老大地位正式确立。

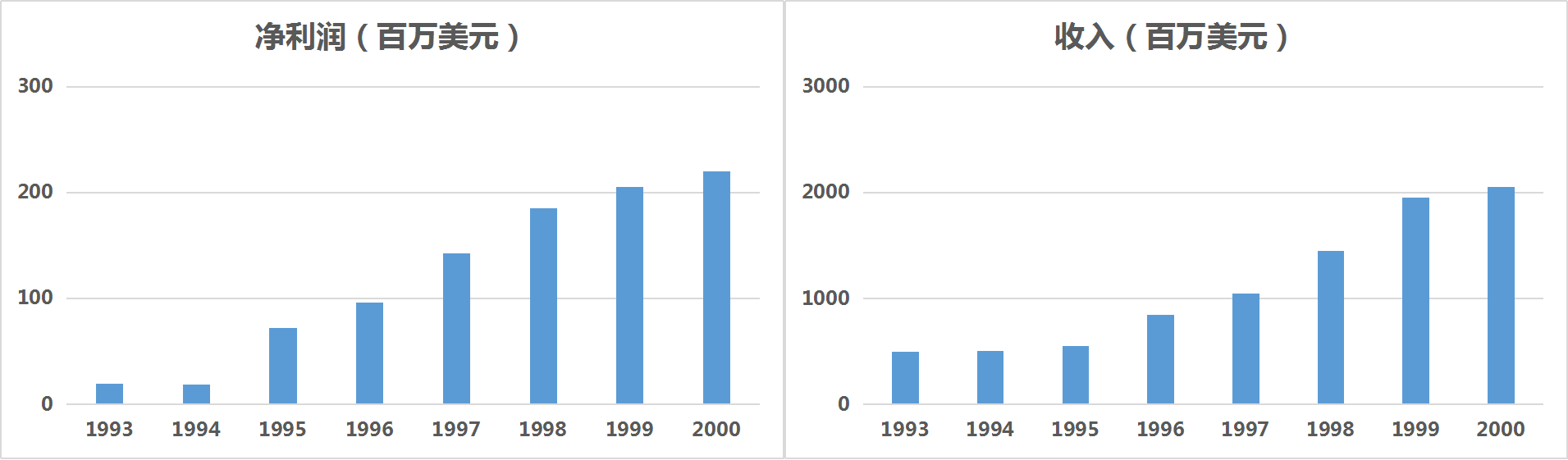

这段时期西蒙地产在规模扩张的同时,经营状况也有平稳增长。公司的物业数量从1993年的114家增加到2000年的251家,同期的净利润从2200万美元增长到2.23亿美元。

⑵战略合作,减少成本,开辟新市场

除了进行大规模的兼并、收购之外,大量的战略性合作也是西蒙发展策略之一。

比如在1997年,与New Jersey-based Chelsea合作开发两个大卖场;1998年,与Virginia-based Mills Corporation 合作,开发了四个专业零售商场。另外,西蒙在业务发展的过程中,创建了Simon Brand Ventures(SBV),这主要是针对客户和商业提供专门的业务服务,包括垃圾的统一回收、过道的清理等,这些特殊的服务使得商家充分体验到西蒙地产的附加价值,也为客户提供了极大的便利,促进了购物广场的繁荣发展,带来更多的利润收入;同时,SBV 还提出多种方法来奖励顾客,培养顾客对购物中心和商家的品牌忠诚度,如积分制等。

这样的战略合作,不仅

减少西蒙地产项目的风险,降低项目投入成本;更能在一定程度上增强公司信用,为公司融资能力增添砝码,为公司的快速发展和新市场的开拓提供资金的支持。

总的来说,西蒙从1996年近5年的大规模的并购以及物业的整合,加上战略性的合作,让其迅速奠定了公司在行业的地位,迅速占据美国头部市场,获得绝对的竞争优势地位。

3.国际化扩张,集团业务整体优化(2000年—至今)

自从进入到21世纪,美国房地产行业进入了全面繁荣发展的阶段。而对于西蒙来说,除了依旧像90年代一样进行大规模的扩张并购,继续扩大规模和经营业绩外。一方面,它更多的会从优化资产配置,提高收益稳定性和资产的优化角度进行收购的选择,比如物业类型的增加。另一方面,在经营的地域上,除了在美国本土进行资产的收购之外,它也将目光投向国际市场,进行国际化经营的尝试。

⑴增加物业类型,优化资产配置

在2000年至2003年,西蒙地产所经营的物业类型相对比较单一。在2003年所拥有的246处物业来说,区域性购物中心占70.3%,社区生活中心占27.6%。而此时,像折扣奥特莱斯中心(Outlets)以及大都会Mills购物中心的主流地产零售物业经营模式,西蒙还尚未涉足。所以为了避免业务模式单一,缺乏利润来源,并且可以长期保持其竞争优势地位,西蒙开始重点对未涉足的物业类型进行收购。

①增加奥特莱斯业态

在2004年西蒙收购了Chelsea Premium Outlets;在2010年西蒙收购了Prime Retail,增加了奥特莱斯折扣中心的物业类型。

②增加大都会Mills业态

2007年西蒙与Farallon以79亿美元(16亿美元现金和63亿美元的债务)买下大都会公司(Mills)37处物业共计418万平方米,增加了大都会Mills的物业类型。西蒙一直是部分持有,所以在2012年,西蒙以15亿美元买下了Farallon所持有的全部股权,对这部分物业全部持有。

⑵国际上的扩张,全球化战略目标